赵本山说:人生最痛苦的事情,是人活着,但钱花完了。

谁都有老的那一天,如何过上一个体面的老年生活,是每个人都需要提前去考虑的事情。

过去,小鲸有测评过职工养老保险的福利待遇,但对于全职妈妈、自由职业者等朋友来说,一般就只能自己解决养老问题了。

今天我们一起来算算,自己交社保养老险靠谱吗?还是买份商业养老险会更划算?主要内容如下:

-

没有单位,如何自己规划养老?

-

社保养老 VS 商业养老,哪个好?

-

通过保险来养老,真的够用吗?

没有单位交社保,意味着连最基本的养老保障都没有,所以提前规划非常有必要。但在此之前,小鲸提醒你注意如下几点:

1、明确目标,心中有数

每个人对退休生活的期望都是不一样的,首先就要估算一下,以后每个月大概的支出是多少?

比如说,按现在的物价水平,每个月买菜吃饭需要多少钱?休闲娱乐又要多少钱?如果想每年去一次旅游,又要额外准备多少钱?

退休花费是丰俭由人的,大家结合自身情况来定就好。

这个金额不一定要非常准确,但起码要心中有数,例如每个月 3000 元左右。

2、考虑通货膨胀,确保够用

我们知道,钱是会贬值的,目前国内的通胀率至少在 3% 以上。换句话说,现在花 3000 能买到的东西,30 年后需要 7200 元。

通货膨胀无法准确预测,如果通胀率变得更高,我们退休就需要准备更多的钱。

3、养老金,是一个投资组合

养老金的本质是财务问题,除了社保和商业保险,我们还有各种各样的投资渠道。

直接说结论:

-

如果追求安全和稳定:可以考虑保险、国债等低风险投资。但收益不会太高,甚至不一定能跑赢通胀,一般只用来做保底的养老金。

-

如果追求更高的收益:那就需要考虑风险更高的投资,例如股票。但是几十年后,股市可能是 6000 点,也可能是 1600 点,无法提前预测。

比较务实的做法是分散投资。先通过保险、国债等,保证最基本的退休金,剩余的资金可以投资一些高风险资产,以小博大。

因此,养老金规划其实是一个综合理财的问题,限于篇幅今天我们只讨论 社保 和 商业养老保险。

养老是关乎民生的大事,国家一直鼓励大家参加社保的养老保险。那如果没有工作,自己交养老保险,到底划不划算?

1、居民养老,要交多少钱?

社保的养老保险分为 职工养老保险 和 居民养老保险,只要年满 16 岁,没有工作的本地人,都可以参加居民养老保险。

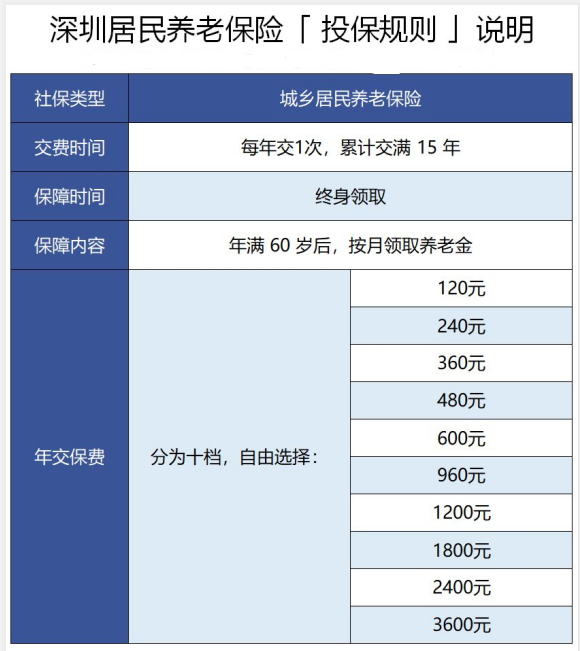

这里以深圳为例,看看居民养老怎么交钱,其他城市都大同小异。

如图所示:

居民养老的投保门槛非常低,最低每年交 120 元就能参保,而且缴费灵活,保费分为十档,可以根据自己的实际情况来选择。

我们每年交的钱,都会存入社保为我们开立的个人账户。这笔钱平时是不能动的,退休后会逐月发放。

2、居民养老,能领多少钱?

居民养老的领取比较简单:只要累计缴满 15 年,到了 60 岁就可以按月领取养老金。

每个月领多少钱,关乎我们的退休生活品质,我们一起来算算。

深圳的居民养老金分为 2 部分:

-

基础养老金:户籍不满 8 年的,每月领 240 元;满 8 年及以上,每月领 360 元。这个金额由社保局定期调整;

-

个人养老金:用个人账户的余额,除以计发月数。其中,计发月数由社保局规定,例如 60 岁退休,计发月数是 139 个月。

举个例子:40 岁的 A 先生,每年按最高档 3600 元交保费,一共交了 15 年。

-

基础养老金:每月按 360 元领取

-

个人养老金:3600 × 15 ÷ 139(计发月数)=388 元

那么在 60 岁退休后,A 先生每月能领取:360 + 388 = 748 元,每年合计领取:8976 元。

A 先生在 15 年中,总共交了 5.4 万保费,退休后第 6 年就能回本。如果基础养老金以后上涨了,回本时间就会更快。

另一方面,由于交得少,自然就领得少,居民养老的作用是有限的。

深圳作为一线城市,退休后每月也只能领几百块,连温饱问题都很难解决,其他地区可能比深圳更少。

职工养老保险一般由单位统一缴纳,但如果你没有工作,部分城市也能以 灵活就业人员 的身份参保,只不过要全部自费。

那么,如果经济条件还不错,多花点钱交职工养老,会不会更好一点?

1、职工养老,要交多少钱?

由于没有单位替我们分担,所有保费都得自己交。至于交多交少,可以根据规则自己来定。

我们可以在 2200-25044 元之间选择一个缴费基数,再按 22%的比例缴纳。

其中 8% 进入个人账户,退休后使用,剩余 14% 进社保统筹账户,由国家统一支配。

居民养老是按年交费的,而职工养老按月交费。同样,我们以 40 岁的 A 先生为例,他选择 10000 元为缴费基数。

-

每月总交费:10000x22%=2200元

-

个人账户存入:10000x8%=800元

保费一旦缴纳是不能办理退保的,个人账户里面的钱只能在退休后按月发放。

万一在退休前不幸身故,只可以退回个人账户的钱,其余大部分就当作给国家做贡献了,希望大家有一个心理预期。

2、职工养老,每月能领多少钱?

继续看例子,A 先生从 40 岁开始,按 10000 元的缴费基数,每个月交 2200 元,持续交 20 年,60 岁退休时能领多少钱?

职工养老金分为两部分:

-

个人账户养老金=个人账户余额÷计发月数

-

基础养老金=(社会平均工资+本人指数工资)÷2×缴费年限×1%

社保局的公式很复杂,上面稍作简化,这里再解释一下:

-

社会平均工资:指上年度本市所有职工的月平均工资

-

本人指数工资:根据你的缴费记录,计算出你的工资大概是社会平均工资多少倍,例如 1.1 倍

目前,深圳的社会平均工资是 8348 元,未来的社会平均工资无法准确预测,这里保守假设按 5% 增长,20 年后是 21095 元。

如果A先生20年都是以10000元为缴费基数,他退休时的指数工资是16454元,个人账户余额是800x12x20=19.2万。

根据公式,A 先生的退休金计算如下:

个人账户养老金 :

19.2万÷139=1381元

基础养老金 :

(21095+16454)÷2×20%=3755元

总养老金:

1381+3755=5136元/月,即 61632元/年

由于职工养老交的钱比居民养老多得多,自然在退休后也会领得更多。以后社会平均工资涨了,养老金也会跟着涨。

除了社保养老,很多人还会考虑买份商业养老年金险。如果从中选择一种,是社保好,还是商业保险好?

我们还是以 40 岁的 A 先生为例:

直接说结论:

-

职工养老领得多:职工养老金的特点是会跟随社会平均工资增长,可以抵御通货膨胀,一般比养老年金领得更多,回本更快。

-

养老年金胜在稳定:职工养老金的增长是无法预测的,可能高,也可能低,而养老年金的领取额是确定的,不受政策影响。

-

养老年金有身故保障:万一身故,养老年金至少会退回保费,而职工养老只退回个人账户余额,而且要减去你已经领取的金额。

因此,很难说哪种养老金就一定比另一种好,不同的情况会有不同的结论,具体如何选择,需要自己来定。

从前面的例子看,商业养老年金每年都能领 3 万块,看上去还不错,真的是这样吗?

答案当然没这么简单!在进行理财规划时,大家千万不要忘记通货膨胀。

为了让大家有更直观的认识,这里做一个对比:

同样,直接说结论:

A 先生在退休前,每年交 2.64 万保费,压力并不少。可是在退休后,每年仅能领 3 万养老金,相当于社平工资的 11%。

换句话说,年轻人每个月收 1 万块工资,而你退休了只有 1100,只能勉强解决最基本的生活需求。

我也分析过,年金险的长期收益率一般不会超过 4%,所以每年领取的金额也不会很多,大家要有一个理性的认识。

如果你的保障型保险还没配置好,那就更不要考虑买年金险。先保障,后理财,才是正确的投保思路。

世界上有很多事情,都没有简单直接的答案。

养老规划是一个综合的理财问题,想过上体面的养老生活,衣食无忧、每年旅游,光靠保险是远远不够的。