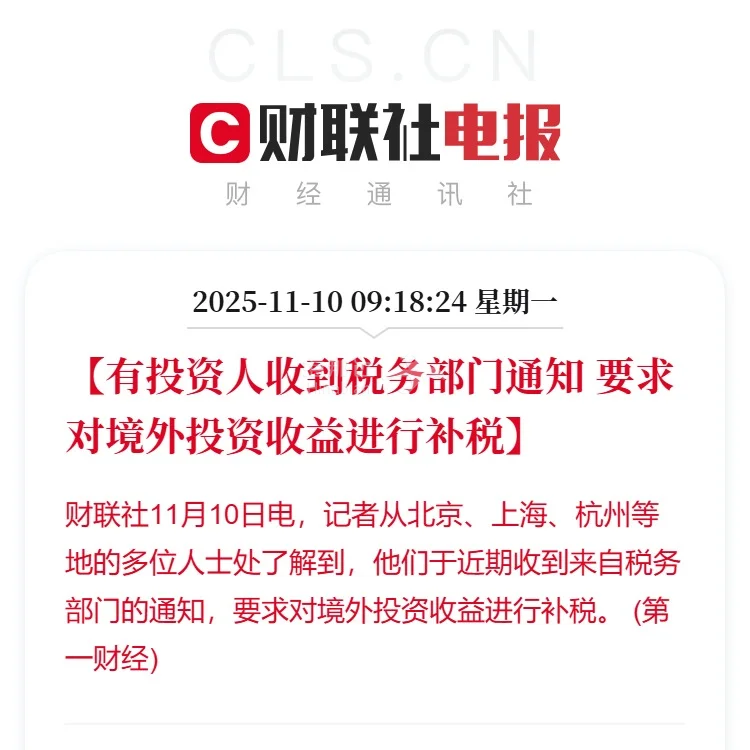

最近不少朋友反映收到补税通知,尤其是通过富途、老虎证券等境外券商炒港美股的投资者。

这背后是金税四期全面落地+CRS全球信息交换的“组合拳”——税务部门已能实时获取境外账户余额、交易记录,跨境资产进入强监管时代。

那在CRS全球征税下,谁将补税、补税范围是什么?如何应对呢?今天就来和大家详细讲解下。

首先,为什么会全球征税?

全球征税的政策依据很明确:中国居民需对全球所得纳税,境外股票收益(含资本利得、股息分红)均属征税范围。

2025年CRS覆盖100+国家,税务部门通过大数据自动匹配境外账户,逃税基本无处遁形。

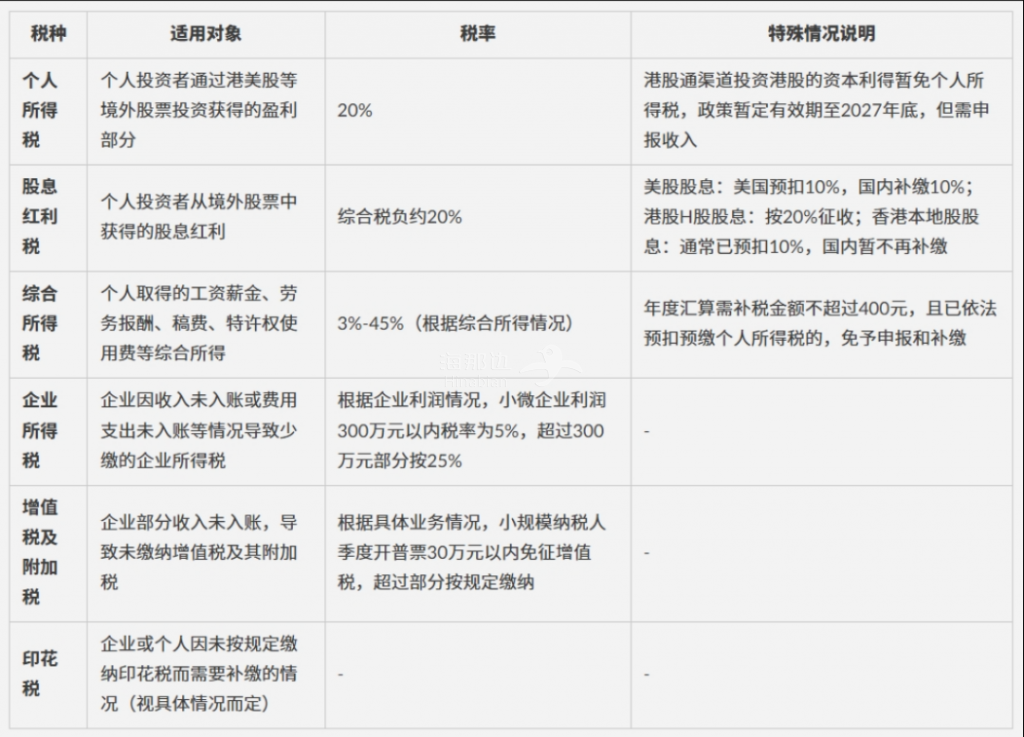

其次,哪些收入需要缴税?缴纳多少呢?

这次补税核心是这两类:

1. 资本利得税:卖出价减买入价及合理费用后,按20% 缴纳;

2. 股息红利税:分红到账即需缴20%,即便账户整体亏损也不能豁免。

注:浮盈(未卖出)暂不征税,但分红必须当年申报。

详细征税标准,见下图:

第三,哪些人容易CRS被盯上?

去年,税务部门主要针对的是资产至少1000万美元(约7000万人民币)的超高净值人群。而现在,资产不足100万美元(约700万人民币)的客户咨询量在最近几个月激增。

具体来看,主要针对的是:

海外股票投资者,特别是投资美股和港股的内地居民

海外房产投资者,在海外有房产投资的人群

跨国公司员工,持有海外公司股票期权的人员

海外基金投资者,通过各种渠道投资海外基金的投资者

按照这两年趋势,征税门槛只会越来越低。

第四,在CRS全球征税下,如何应对呢?

应对策略分三步:

1. 主动申报:

若收到通知,立即整理交易流水、分红记录、跨境汇款凭证,通过个税APP“自行申报”通道补缴;

2. 区分渠道:

港股通投资暂免资本利得税(至2027年底),但分红仍要报税;境外券商直投则全额补缴;

3. 转换税务居民身份:

合法地利用海外税务居民身份来影响CRS信息交换,需要进行合规的税务规划和身份配置。

不少国家虽然参与了CRS框架,但是对信息交换是有条件的。如果你符合该国税务居民认定标准,那么信息则不会交换至他国。

CRS全球征税下,如何合规的做税务规划,扫码加微,预约顾问量身定制方案。

哪些国家的税务居民身份,适合做税务筹划呢?

1、巴拿马税务居民

投资30万美元购房可实现属地税民身份,三个月一步到位获得永居身份,房产永久产权,5年后可售且身份终身有效。

这是很多高净值人群正在考虑的方案。

巴拿马的税收体系核心优势体现在三个维度:

非全球征税:仅对境内收入征税,海外所得无需申报。持有巴拿马永居身份后,境外资产收益完全免税。

企业税务红利:离岸公司无需缴纳企业所得税、资本利得税和遗产税,本地公司也可通过合理架构享受低税率。

身份赋能税务规划:持巴拿马绿卡可申请本地税号,实现资产本地化管理。

(点击图片,加入移民交流群)

2、瓦努阿图护照持有者

办理瓦努图护照,无需居住,只需捐8万美金即可。

瓦努阿图护照功能多样,可开设境外银行账户、沟通香港保单、持有海外信托、开设离岸投资公司、开设境外券商账户等。

瓦努阿图长期被视为“零税天堂”,当地无个人所得税、资本利得税、遗产税等,对于有全球资产配置和税务优化需求的申请人而言,是较为理想的身份配置工具之一。

(点击图片,加入移民交流群)

2025年税务部门已升级“税路通”跨境监管系统,7月起重点稽查2019-2024年境外未申报资产。若您有港美股投资经历,建议尽快自查,避免滞纳金滚雪球。

更多海外税务规划方案,加移民交流群,预约顾问量身定制方案。