新近的财富报告显示一个数据,全中国拥有可投资的净资产在1000万上的人,有60%的人不是已经移民就是正在移民的过程中。这其中又有大部分的人在移民前购买了大额保单。为什么他们都要移民了还要购买大额保单?

(点击图片,加入移民交流群)

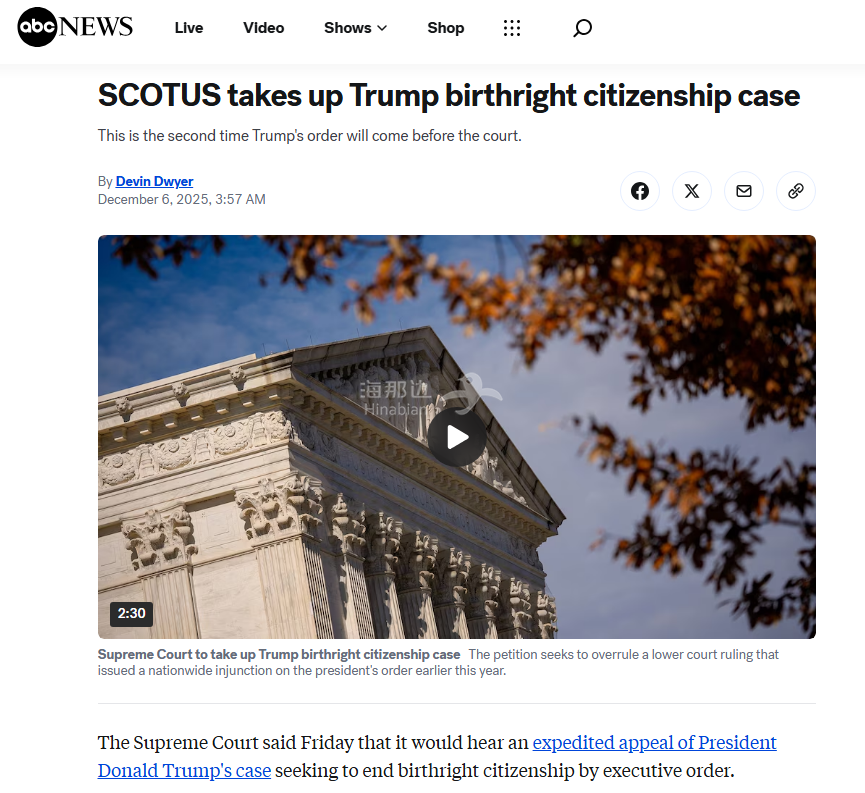

【案例】美国证监会SEC某州法院诉印度裔美国人塞思及其创办公司的案件,指控塞思误导200多名中国移民投资者,以获取EB-5投资移民签证为目的,向芝加哥国际机场附近的某个酒店和会议中心投资,约250名中国移民者1.4亿美元被诈骗。

【案例分析】这件事说明什么?并不是移民中介机构给你推介一个项目就毫无风险,移民前后,可能遇到的风险:

1、移民项目未获得美国审批通过,移民失败;

2、资产申报不合理导致未来税收加重;

3、移民前对境内财富没有提前作好安排,导致多交税;

4、违反相关法律,面临严重处罚,入狱风险;

5、放弃移民身份还面临未来的税收追缴风险。

中国人移民在税务问题上的风险

我们看到,有两个原则,

一个叫属地兼属原则,

一个叫属地原则。

属地兼属人原则,就是如果你移民到美国,美国将对你在美国的收入,以及全球所有的地方挣的钱都征税。

再看香港和新加坡,属地原则是什么?如果你申请了新加坡的移民,他只对你在新加坡挣的钱收税,对于你在新加坡之外的地方挣的钱不收税。去看美国、加拿大、澳大利亚就不一样了。

去年,瑞士银行发生一起案例,一个财富顾问,这个财富顾问揭露瑞士银行帮助美国富人逃税。因为揭露这件事,致瑞士银行被美国罚款,大概交了200亿的补交税金。揭露的这个财富顾问,光个人奖金拿了20亿,这个奖金就是举报谁偷税漏税15%到30%的奖励。所以,我们今天的中国富豪要移民,他的财富保护是非常关注的一个问题。

移民家庭分类

首要类中国籍家庭,就是他们正在准备移民。

需要做的事情是大额资产提前传承。原因在于美国加拿大、澳大利亚,几乎所有的国家有一个惯例,就是父母辈的资产给到后代手里的时候,都要收税。所以,为了避掉这一点,凡是父母的资产可以给到子女名下的,要提前传承。

在财富提前传承的方法当中,人寿保险显然是一个有利的工具。

换句话说,我都要移民了,还买保险干什么?正因为你要移民,所以要赶紧买保险,这是法理根据。因为全家加入美籍,要收赠予税和遗产税。在美国遗产税较高可以达到50%,非常厉害。

所以一般建议,比如你走之前,你名下有房子的,提前过户到儿子名下,如果在境内有金融资产的,要么一部分委托家人代持,要么让金融资产以人寿保险的方法,先给到子女名下,至少先挪走一部分钱。

第二类跨境家庭,比如先生是中国籍,太太或孩子成了美国国籍,或者持美国永久绿卡的移民,那也属于美国税务居民。

有一个特点,就是夫妻当中能挣钱的那个人,就是特别能挣钱的老公,千万先别移民,在国内待着。让他们家不挣钱的全职太太先办移民,也就是妻子作为移民的主申请人。

这个情况下,美国有一个什么特点?已经成为移民的太太,接受海外的非美国税务居民的赠与是免税的。这样丈夫在国内挣的钱,就可以陆续转到妻子的名下,可以免税。

还有一点,在这个过程中各位可以运用,境内非美籍人士作为投保人,以美国的亲属作为被保险人和受益人,实现财富的传承,这个过程是免税的。这就是为什么移民之后还要买保险的原因。

第三类举家移民,就是整个家庭群拿到了美国绿卡,他们都是美国的税务居民。

就是一家人都走了,都是美国税务居民了,这种情况下,他们的财富规划一般是用境外保险信托,还有离岸家族信托,还有较大化的利用终身免税额度.