中国

在中国境内有住所,或者无住所而在境内居住满一年的个人应认定为中国税收居民。

在中国境内有住所是指因户籍、 家庭、经济利益关系而在中国境内习惯性居住。所谓习惯性居住,是判定纳税义务人是居民或非居民的一个法律意义上的标准,不是指实际居住或在某一个特定时期内的居住地。 如因学习、工作、探亲、旅游等而在中国境外居住的,在其原因消除之后,必须回到中国境内居住的个人,则中国即为该纳税人习惯性居住地。居住满一年是指在一个纳税年度居住 365 日,一次不超过 30 日或多次累计不超过 90 日的临时离境,不扣减天数。

中国香港

符合以下任一条件的个人视为中国香港税收居民:

通常(ordinarily)居住于香港的个人;

在某纳税年度内在中国香港停留超过 180 天或在连续两个纳税年度(其中一个是有关的纳税年度)内在香港停留超过 300 天的个人;

如果个人在香港有自己或家人所居住的永久性的家,则该个人一般会被视为“通常居住于中国香港”。具体的法律规定为:

“通常居所”是指个人除了偶然或临时离境的情况下,持续地在中国香港居住的居所。

要被视为通常居住在中国香港的个人,该个人除临时性或偶然性离境一定时间外,必须习惯性(habitually)及通常性(normally)居住在中国香港。通常居住的概念是指个人在香港居住是出于自愿并以定居为目的,具有一定的持续性, 并且不论时间长短,为其当前生活的惯常状态。

在确定个人停留在中国香港的天数时,如在中国香港境内停留不足 1 天的,按 1 天计算。

新加坡

符合以下任一标准的个人视为新加坡税收居民:

1)定量标准;

纳税年度的前一公历年内在新加坡境内居住超过 183 天;

纳税年度的前一公历年在新加坡境内工作(作为公司董事的情况除外)超过 183 天。

2)定性标准;

个人在新加坡永久居住,合理的临时离境除外。

美国

一般来说,根据美国国内收入法典(Internal Revenue Code),所有美国公民和美国居民都被视为美国税收居民。

对非美国公民(外籍个人)而言,需依据 “绿卡标准” 或者“实际停留天数标准”来判定是否为外籍个人税收居民。 美国居民标准通常基于公历年度计算。

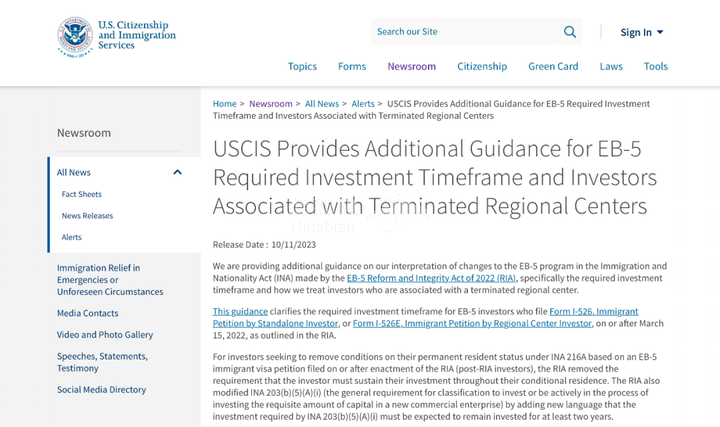

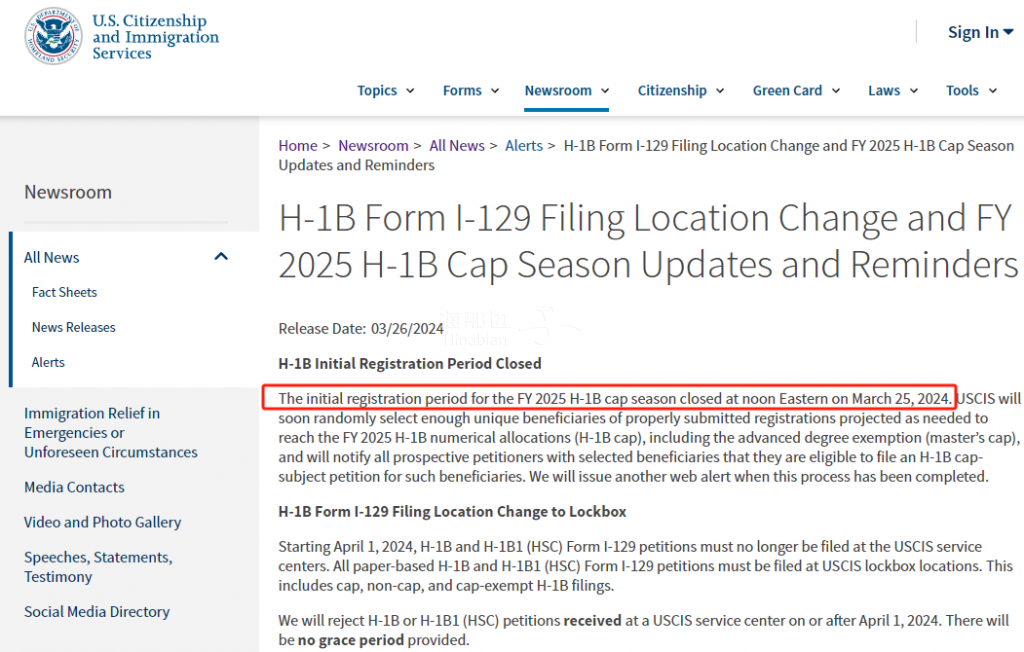

绿卡标准

根据美国移民法,如果外籍个人在一个公历年度内的任何时间里是美国的合法永久居民(Lawful Permanent Resident LPR),该个人即满足了绿卡标准。上述“合法永久居民”是指,由美国公民与移民服务局(USCIS)(或者该组织前身)特许以移民身份永久居住在美国的个人。

一般来说,当个人拿到 USCIS 发放的外国人注册卡(即“绿卡”)时, 便取得了美国的永久居住权。 除非存在下文讨论的双重税收居民身份的特殊规定情况,只要个人的合法永久居民身份未被 USCIS 撤销或依法判定已经放弃,该个人将一直被视为美国税收居民。绿卡过期并不一定代表美国税收居民身份的终结。

实际停留天数标准

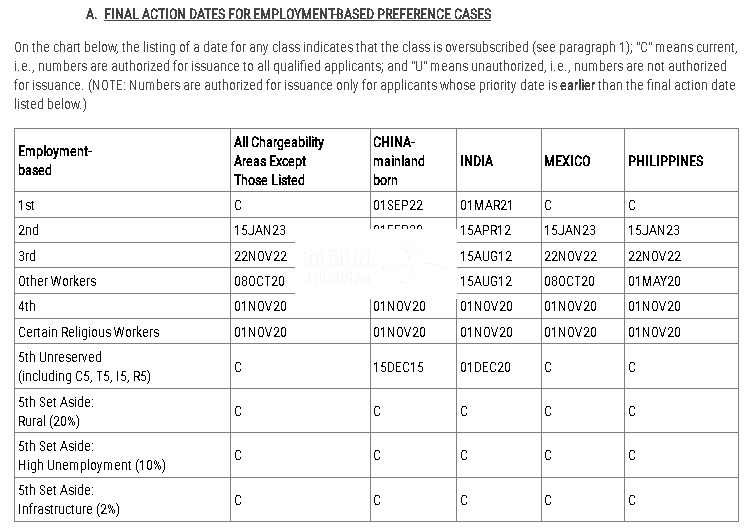

如果外籍个人在美国停留的时间同时满足以下两个条件,则被视为满足本标准:

本公历年度内在美停留不少于 31 天;

根据以下计算公式,本公历年度和过去两个公历年度加起来的三年内在美停留不少于 183 天:

本年度在美停留的全部天数,加上前一年度在美停留天数的三分之一,加上再前一年度在美停留天数的六分之一。

一般来说,个人在一天中的任何时间出现在美国境内都视为其当天在美停留。但是,在某些特定情况下,个人在美停留时间不计算在实际停留天数内。相关信息可以查阅美国国内收入局519号刊物 —— 外籍个人税务指南。

第一年选择(First-Year Choice Election)

外籍个人若在前一公历年度被视为非美国居民、但在随后一年满足实际停留天数标准并被视为美国税收居民,那么其可以自主选择在前一年度的一段时间内成为美国税收居民。相关信息可以查阅美国国内收入局 519 号刊物——外籍个人税务指南。税收居双重税收居民

双重税收居民

一些绿卡持有者和外籍居民个人有可能同时是与美国签有税收协定的辖区的税收居民。如果此类“双重税收居民”根据税收协定的“加比规则”(tie-breaker rule))判定为缔约对方税收居民,他们可以选择在整个或部分纳税年度内作为非居民外籍个人计算其在美国的应纳税额,但前提是必须事先就此事通知美国税务当局,否则他们将继续作为美国税收居民计算应纳税额。

英国

自 2013 年 4月 6 日起,英国的税收居民身份须根据“法定居民身份测试”(Statutory Residence Test)的结果判定,2013 年金融法案第 45 条列明了法定居民身份测试的内容,并判定什么属于英国税收居民,什么不属于英国税收居民。测试内容包括个人在英国停留的时间、是否仅在英国有家、是否在英国从事全职工作以及与英国的关联等。

一般来说,在英国逗留超过半年的个人很有可能被判定为英国税收居民。英国税务海关总署(HMRC)发布了一份有关法定居民测试指引,同时在网上设置了测试工具(Tax Residence Indicator)以供个人查询自己的税收居民身份。

如个人的情况较为复杂,应同时参考 HMRC 有关居所 (residence)、住所(domicile)和汇款的指引,也可以登录 Gov.uk 网站的相关网页或向他们的税务顾问咨询。

加拿大

个人是否为税收居民应视具体情况而定。加拿大的个人税收居民身份可以分为普通居民(也称为事实居民,factual resident)或视同居民(deemed resident)。判断个人的税收居民身份时须根据其整体情况和所有相关事实,并参考加拿大税法和法庭的判定来认定。加拿大税收居民包括在加拿大经常、通常或习惯性居住并生活的个人。因此,与加拿大有居住关系,比如家在加拿大、在加拿大有社会与经济利益以及其他与加拿大的关联,皆为重要考量。

此外,加拿大税法中 “视同认定规定(deeming provision)” 对于判定 个人是 否构成加拿大居民也很重要。(这些“视同认定规定”适用于那些不在加拿大居住但与加拿大有联系的个人,例如一个纳税年度在加拿大境内停留时间超过 183 天或以上,受雇于加拿大政府或加拿大某省。)个人在判定其是否是加拿大居民时,还需要考虑加拿大对外签署的税收协定中有关居民的定义。