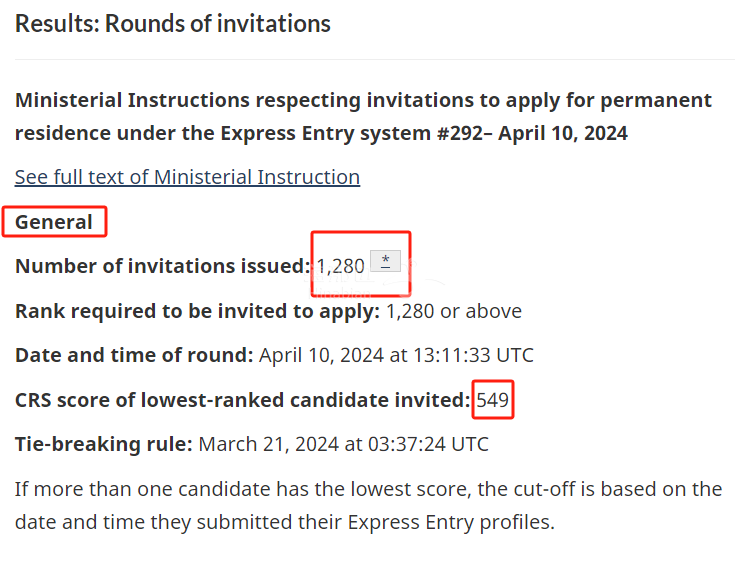

你的个人税为什么会被税局抽查?

现在正值报税季,很多报税人先前自己报税或是找朋友报税,出现各种问题,税局来信来函查问,惊慌失措才找会计师帮忙处理。其实当遇到税局查问时,大家不要惊慌,在有效期内提供税局所需的资料,一般就不会再有问题。为什么我们在4月30日以后会收到税局的信函,要求进一步查看相关的报税资料?因为我们现在申报个人所得税一般都是电子报税,在提交报税文件(T1: General income tax and benefit package)时,并没有同时提交相关的辅佐证明材料。

每年报税季节,加拿大税局会收到近28,000,000份个人报税资料。因为大家都赶在截止日期之前递交,所以税局并没有时间对大多数的个人税进行核查。等6月左右,税局的时间许可了,就开始进行个人所得税的审查工作了。那么,有人会问,为什么我的个人税会被抽查到?我的邻居就没被抽查到?个人税被抽到查看的原因多种多样,主要是以下4种:

1.被随机抽查到。

2. 漏报某个收入单据T Slips。比如说你有多个T5(投资利息收入单),但你在报税时遗漏了一个T5。大家应该都知道你所收到的所有的收入单据T Slips,税局一般也会收到一份。比如说,每年的工资收入单T4,你的雇主在给你发T4的同时,也会递交给税局一份你的T4。所以当税局发现你漏报收入时,一定会找到你,进行核查。

3. 你申报了一些较为不常见的税务减免优惠。比如说,你申报了亲人抚养额(Caregiver Amount);你支付工资给父母,请求她们帮你照看小孩,等等。这类涉及亲人的税务减免优惠最易被抽查到。

4. 还有就是你以前的个人税被审核过,税局否定了你的某项税务减免,你的个人税申报结果被税局调整过。这些情况也较易引起税局的再次关注。

最易被抽查到的税务减免项目包括:慈善捐款donations,搬家费moving expenses,托儿费child care expenses,学费、教育费用tuition andeducation amounts,其他国家缴税证明foreign tax credits和医疗费medical expenses。不过,虽然现在税局在加大查税的范围和力度,但不是说我们不可以申报各项税务减免。只是提醒大家,保留好所有的收据,证明材料至少6年,不要随意丢弃,做到不慌不忙等待税局前来核查。

留学生如何报税

温哥华留学生数量众多,对于报税留学生也有很多问题,最多的是“我需要在加拿大报税吗?”“如果需要报税,怎样报,报哪些收入或费用呢?”是否需要报税,怎样报,取决于留学生们在加拿大的税务居民身份。我们这里所说的税务居民身份是指税务意义上的居民。这跟移民身份(永久居民或是公民身份)是两个不同的概念。根据留学生在加拿大的居住状态和居住时间的长短,我们一般可以将留学生的税务身份分为:加拿大居民、视同加拿大居民和加拿大非居民。具体认定的方法以及不同身份需要遵循的税务准则如下表所示。

(点击图片,加入移民交流群)

留学生在加拿大可以有打工收入吗?

很多在加拿大的留学生们都会在周末或是三假(春假、暑假、寒假)期间打工,积攒当地工作经验,顺便赚点零花钱。为了在加拿大打工,你需要向Service of Canada申请一个“9”打头9位数的临时工作工卡。这个临时工卡允许你在有效期内合法在加拿大打工,同时也是申报个人所得税必须提供的重要的信息资料。

最后一年获得教育免税额

和教科书抵扣额的税务优惠

此前,留学生们除了可以获得实际学费支出(Tuition Fee)的税务优惠以外,还可以根据他们在学校学习时间的长短获得相应的教育免税额(EducationAmount)和教科书抵扣额(Textbook Amount)的税务优惠。但是今年起,两项税务优惠(教育免税额和教科书抵扣额)都将结束。2017年之前未用完的教育免税额和教科书抵扣额可以在2017年及以后的年份中使用。举例来说,小李2016年在卑诗理工学院(BCIT)两个学期的学费共计$4,000,加上她的教育免税额和教科书抵扣额,她2016年一共获得$7,720的税务抵扣额。

假设2017年,小李的学费同样是两个学期$4,000,那么2017年小李可以获得的税务抵扣总额就是$4,000,将不会再享有教育免税额和教科书抵扣额的税务优惠。小李2016总计共$7,720的税务抵扣额是否意味着她可以获得$7,720的退税呢?并非如此。小李具体可以获得的退税金额,我们在后续的“应课税所得的计算”中会详细介绍。假设小李2016年申报了这总计$7,720的税务抵扣额,由于小李2016年两个学期都是全职学生,没有工作收入,所以没法去用这个税务抵扣额。小李可以将这$7,720的税务抵扣额放在2017年以及今后任何时候用,没有截止日期。一般在有收入后,需要支付联邦所得税的时候就可以开始用了。

对于“税务居民”的留学生们,除了享有学费等的税务减免额,还可以像当地居民一样享有GST退税,卑诗省的各项税务优惠等。